- Услуги

- Отрасли

-

Компания

-

Впечатляющая карьера в консалтинге

Отраслевые эксперты уровня топ-менеджеров глобальных корпораций и предприятий

-

- Исследования

- Кейсы

-

Пресс-центр

-

-

Карьера

-

Карьера в Strategy Partners Выпускникам и студентам последних курсов Профессионалам с опытом работы в бизнесе и консалтинге Фрилансерам и экспертам

Впечатляющая карьера в консалтинге

Отраслевые эксперты уровня топ‑менеджеров глобальных корпораций и предприятий

-

-

Контакты

-

121099, Москва, ул. Композиторская 17, БЦ Space 1

Смотреть на картеДля запроса коммерческих предложений:Для запросов СМИ:Политика конфиденциальности и персональных данныхГорячая линия комплаенс:Горячая линия безопасности:Горячая линия кибербезопасности:АО «СПГ» приглашает к сотрудничеству партнёров для развития агентской сети.Условия предоставляются по запросу на:

-

Российский рынок инфраструктурного ПО и перспективы его развития

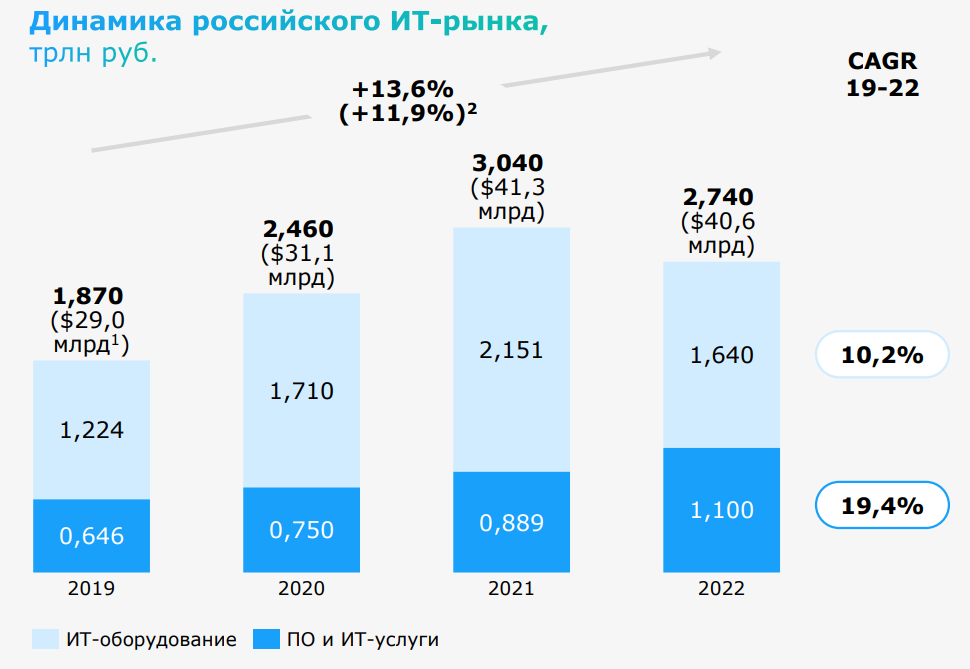

За последние четыре года российский ИТ-рынок в среднем рос более чем в два раза быстрее мирового — на 12% в год против 5% в долларовом выражении. При этом рынок ПО и ИТ-услуг развивался быстрее остальных сегментов: среднегодовой темп роста в 2019–2022 годах составил 19,4%. По итогам 2022 года, на фоне резкого сокращения продаж ПО в России со стороны иностранных вендоров, кратно увеличились продажи российских игроков: суммарная выручка крупнейших российских разработчиков ПО и интеграторов увеличилась на более чем 28%, тогда как у иностранных компаний она сократилась в среднем на 62%.

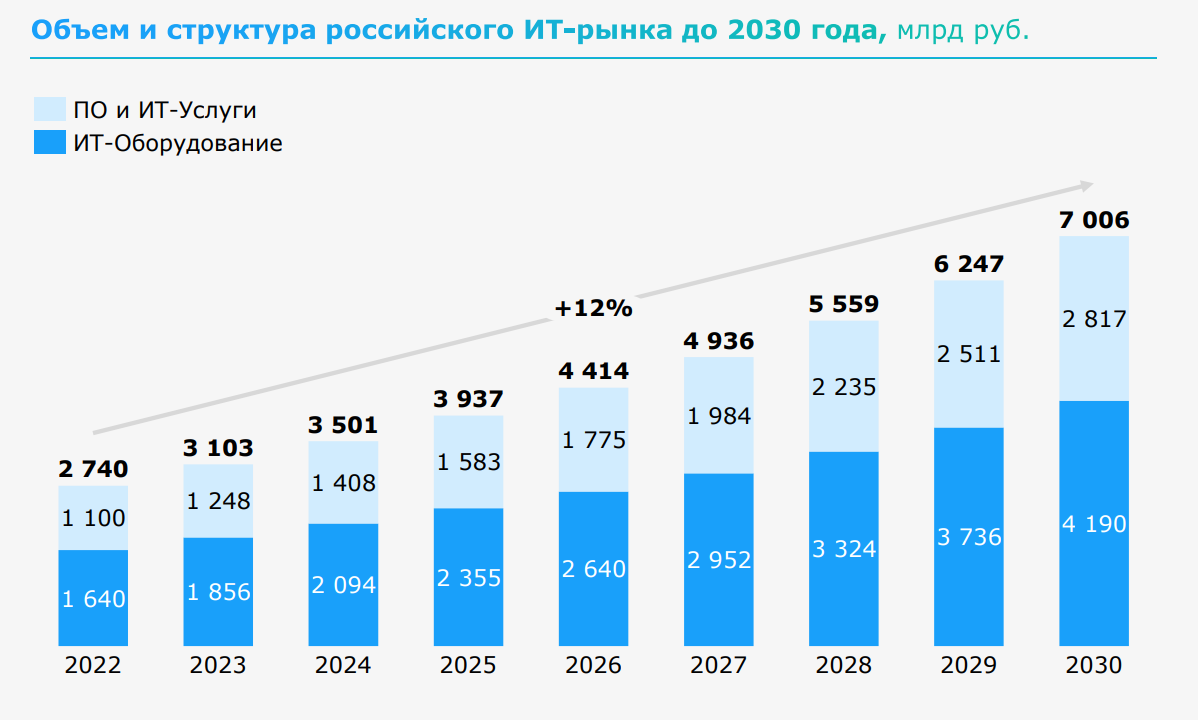

Ожидается, что в ближайшие семь лет российский ИТ-рынок в среднем будет расти на 12% в год и к 2030 году достигнет 7 трлн руб.

Сегмент ПО и ИТ-услуг, в свою очередь, к этому моменту увеличится более чем в 2,5 раза и составит 2,8 трлн руб.

Уход большинства иностранных вендоров с российского рынка, ускоренный процесс перехода на импортонезависимые решения, государственная поддержка, цифровая трансформация всех отраслей экономики и повышение требований к информационной безопасности со стороны регуляторов станут ключевыми драйверами дальнейшего роста.

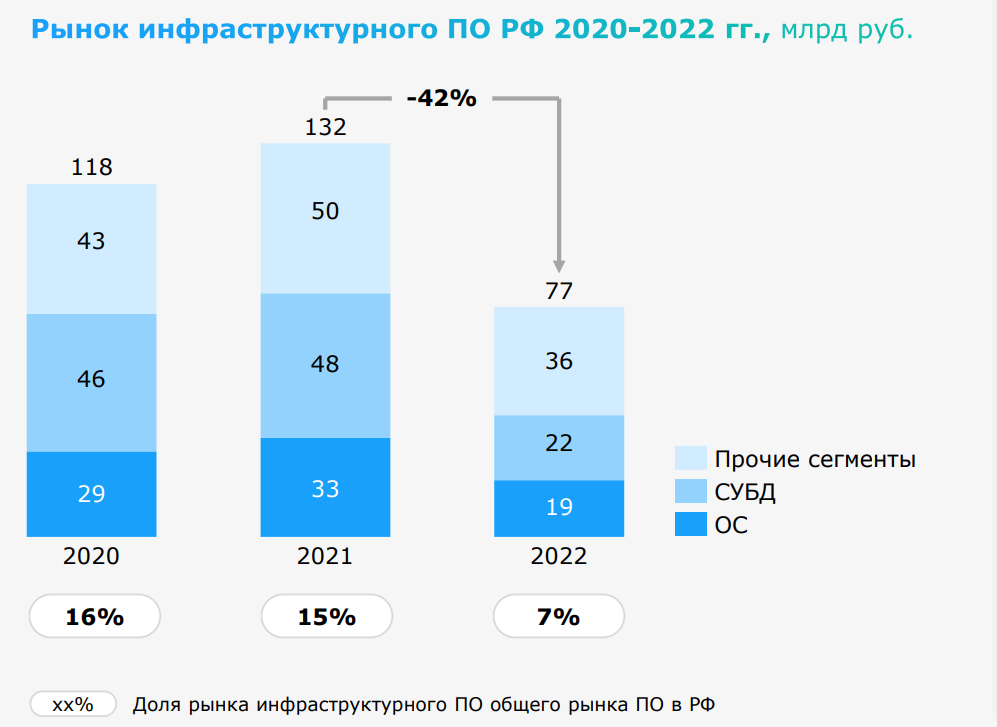

В 2022 году российский рынок инфраструктурного ПО снизился на 42% год к году и составил 77 млрд рублей, что в основном обусловлено уходом с российского рынка международных вендоров.

При этом ожидается, что уже к концу 2023 года российский рынок отыграет существенную часть снижения и достигнет 100 млрд рублей, а совокупная выручка российских разработчиков инфраструктурного ПО превысит выручку иностранных компаний — доля российских разработчиков составит 51%.

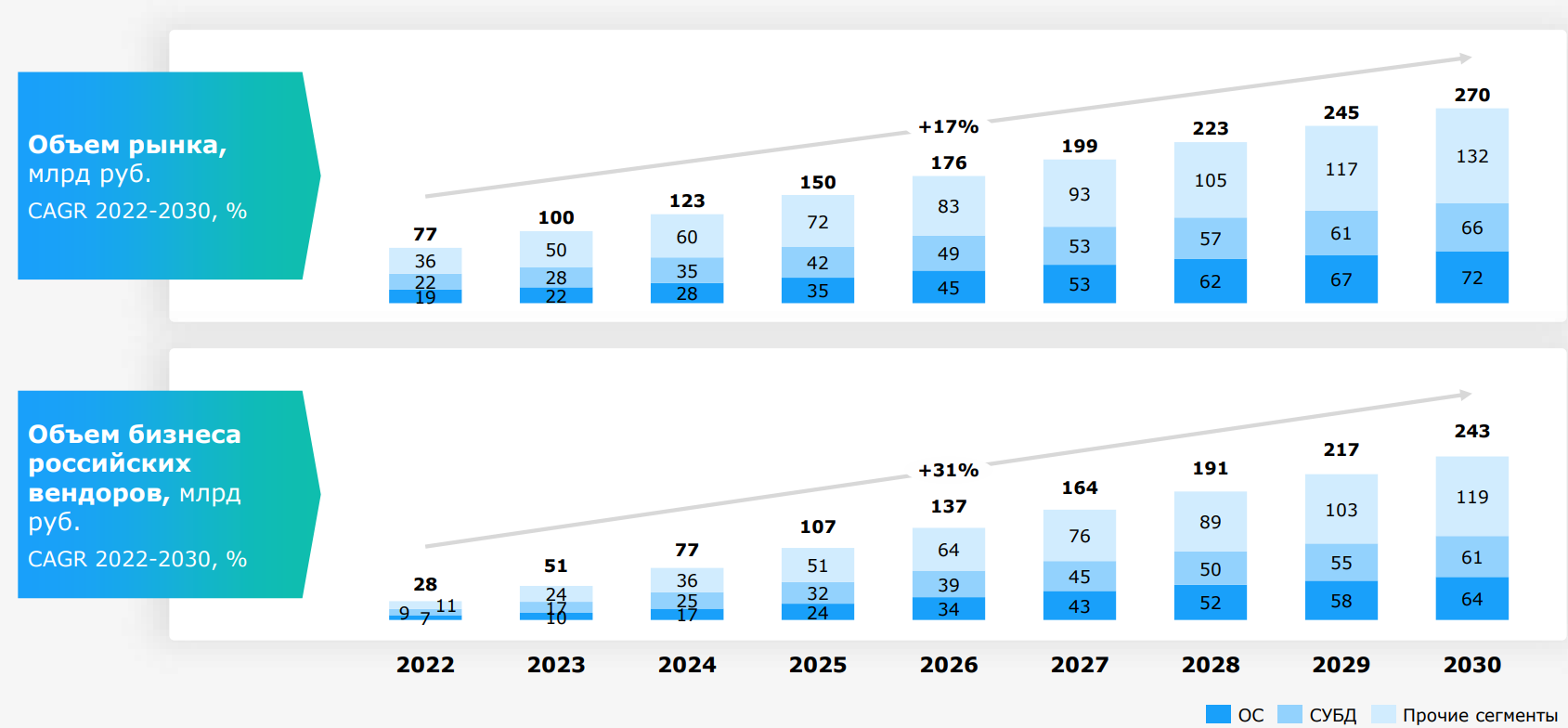

По нашим прогнозам, российский рынок инфраструктурного ПО будет расти со среднегодовым темпом 17% в 2022–2030 годах и достигнет 270 млрд рублей, в то время как рынок российских разработчиков инфраструктурного ПО будет расти в 1,8 раза быстрее и достигнет 243 млрд рублей, что эквивалентно 90%-й доле российских разработчиков на рынке в 2030 году.

Ключевой продуктовый сегмент рынка инфраструктурного ПО — операционные системы (ОС). Крупнейший игрок в сегменте ОС среди российских разработчиков — группа «Астра» с рыночной долей около 75% в 2022 году. Ближайшие конкуренты группы — BaseALT и «Ред Софт» с рыночными долями 12 и 9% соответственно. Ожидается, что российский рынок ОС для персональных компьютеров и серверов достигнет 72 млрд рублей к 2030 году.

Роман Тиняев, директор практики «Машиностроение и технологии» Strategy Partners:

Мы ожидаем, что российский рынок инфраструктурного ПО сохранит значительный потенциал роста за счет усилившегося тренда на цифровую трансформацию всех отраслей экономики, постоянно возрастающих требований информационной безопасности и активной поддержки со стороны государства. Кроме того, одномоментный уход большинства исторически доминирующих на российском рынке международных вендоров открывает колоссальную возможность долгосрочного роста для российских разработчиков инфраструктурного ПО. Лидирующие российские разработчики с комплексным продуктовым предложением обладают потенциалом для экспорта своих продуктов в дружественные страны, где растет спрос на замещение решений западных вендоров.